Résultats 1S04 : I want to get Free

Les résultats semestriels d'Iliad marquent un véritable point d'inflexion dans les marges réalisées dans l'ADSL

- La société est engagée dans un programme d'investissement lourd

qui devrait lui permettre d'augmenter sa rentabilité grâce à une plus

large proportion d'abonnés dégroupés. Iliad devrait, d'autre part,

revenir aux cash flow libres positifs dès ce second semestre, malgré

la forte progression des CAPEX.

revenir aux cash flow libres positifs dès ce second semestre, malgré

la forte progression des CAPEX.

- La nouvelle génération de DSLAMs, qui est déjà en cours de

déploiement, est le gage de la préservation de l'avantage

concurrentiel de Free dans la course aux armements qui prévaut sur

l'ADSL hexagonal. La fourniture de nouveaux services et de débits

toujours plus importants doit permettre à Free de stabiliser, voire

d'augmenter son ARPU.

- Ces résultats ont toutefois été quelque peu gâchés par le mécanisme

des facturations intersecteurs avec, pour conséquence, un certain

manque de visibilité sur l'évolution des marges de la division

Téléphonie mais, surtout, de la division Autres.

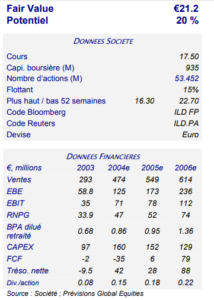

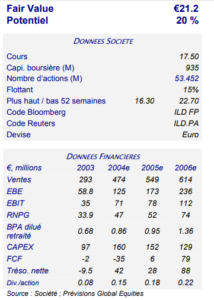

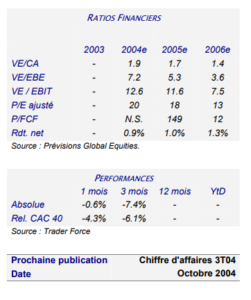

- Dans l'attente d'un éclaircissement sur l'évolution erratique des

marges de la division Autres, nous maintenons toutefois notre

recommandation positive sur le titre. Une valorisation à zéro de cette

division et une décote de 50 % sur celle des activités Téléphonie (soit

à moins de €100 M) nous amènent à une fair value du titre proche de

€21.2, soit un potentiel de hausse de près de 20 % par rapport au

cours de ce jour.

€21.2, soit un potentiel de hausse de près de 20 % par rapport au

cours de ce jour.

revenir aux cash flow libres positifs dès ce second semestre, malgré

la forte progression des CAPEX.

revenir aux cash flow libres positifs dès ce second semestre, malgré

la forte progression des CAPEX. €21.2, soit un potentiel de hausse de près de 20 % par rapport au

cours de ce jour.

€21.2, soit un potentiel de hausse de près de 20 % par rapport au

cours de ce jour.